ど〜も! 底辺の社畜です。

経済的自由を手にし、早期退職することを目指して日々、節約と投資に励んでいます。

投資については、ほとんどの人がクレジットカードによる積み立てで、ポイントの還元を受けていることと思います。

わたしも、長らく楽天証券で楽天カード積み立てをしてきましたが、度重なる改悪に嫌気がさし、2023年からSBI証券にお引越しをしました。

SBI証券での積立投資は、複数のカードから選択が可能ですが、三井住友カードを選んでいる人が多数なのではないでしょうか。

かく言うわたしも三井住友カードで積み立てをしています。

三井住友カードは、コンビニや飲食チェーンで5%以上の還元を受けられるのが大きいよね。

コンビニなんてほとんど使わなくなったけどね。

SBI証券における、三井住友カードでの積み立て投資は、カードによってポイントの還元率が異なります。

2024年1月現在、カード積み立ての上限は、月額50,000円なので、

つみたて還元率 : 0.5%

最大還元額 : 3,000pt

年会費 : 0円(無料)

つみたて還元率 : 1.0%

最大還元額 : 6,000pt

年会費 : 5,500円(税込)

つみたて還元率 : 5.0%

最大還元額 : 30,000pt

年会費 : 33,000円(税込)

といったかたちになります。

還元額から年会費を差し引いた実際の還元額は、ノーマルが一番オトクに思えますね。

しかしゴールドは、年間100万円の利用(つみたて投資額は含まない)で10,000ptを追加で還元してくれます。基本還元率が0.5%なので、100万円ぴったりの利用で、実質の還元率は1.5%となります。

プラチナプリファードは、年間100万円の利用(つみたて投資額は含まない)毎に10,000ptを追加で還元してくれます。上限は400万円で、最大40,000ptの追加還元となります。しかも、基本還元率が1.0%なので400万円までの利用であれば、実質の最大還元率は2.0%となります。

つみたて投資を除いて年間400万円も使えるわけがない。

大富豪専用なの?

100万円使えば、ゴールドよりプラチナプリファードの方がお得になるよ。

まあ、富裕層向けであることは間違いないね。

せっかくなので、計算してみましょう。

ゴールドで積立投資60万円、お買い物利用で100万円使った場合に得られるポイントは、

積立投資 5万円×12月×1.0%=6,000pt

買い物 100万円×0.5%=5,000pt

追加特典 10,000pt

合計 21,000pt

年会費 5,500円

実質還元額 21,000-5,500=15,500pt

一方、プラチナプリファードで積立投資60万円、お買い物利用で100万円使った場合に得られるポイントは、

積立投資 5万円×12月×5.0%=30,000pt

買い物 100万円×1.0%=10,000pt

追加特典 10,000pt

合計 50,000pt

年会費 33,000円

実質還元額 50,000-33,000=17,000pt

プラチナプリファードの方がいいじゃない。

うちはゴールドだったよね?

ゴールドには、プラチナプリファードにはない特典があるんだよ。

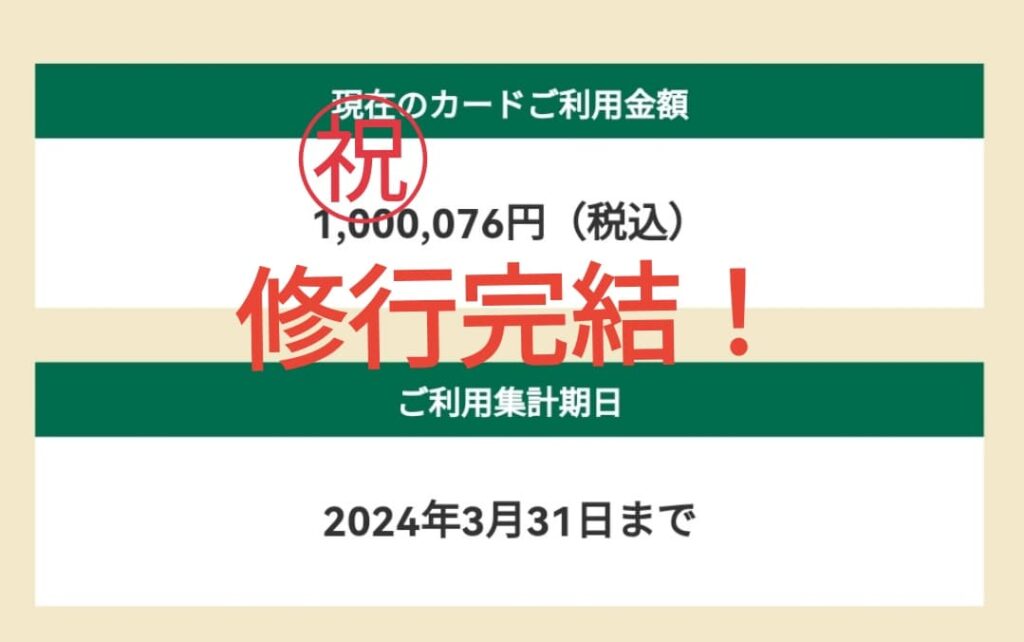

なんと、年間100万円以上の利用で、翌年から年会費5,500円が永年無料になるんだよ。

毎年100万円使い続ける必要はないの?

うん、1回でOK。

では、これで同じ計算をしてみた結果を説明するね。

条件は同じで、積立投資60万円、お買い物利用で100万円使った場合に得られるポイントから年会費を差し引いた実質の還元額は、

ゴールド 21,000pt−0円=21,000pt

プラチナ 50,000pt−33,000円=17,000pt

お買い物利用が200万円だった場合は、

ゴールド 26,000pt−0円=26,000pt

プラチナ 70,000pt−33,000円=37,000pt

お買い物利用が300万円だった場合は、

ゴールド 31,000pt−0円=31,000pt

プラチナ 90,000pt−33,000円=57,000pt

お買い物利用が400万円だった場合は、

ゴールド 36,000pt−0円=36,000pt

プラチナ 110,000pt−33,000円=77,000pt

というわけで、年間200万円以上三井住友カードでお買い物する人は、プラチナプリファードがお得だね。

毎年200万円…。

やはりプラチナプリファードは、富裕層向けのカードなのか。

なお、400万円を超えると100万円ごとの追加特典は貰えなくなるので、還元率はどんどん下がる事になります。

プラチナプリファードを使うなら、400万円ピッタリの利用がおすすめです。

ちなみに、年会費が永年無料になったゴールドとプラチナプリファードの損益分起点は年間180万円のお買い物利用ということになります。その他、プラチナの細々した特典を加味すると損益分岐点はもう少し下がりそうですが、とりあえず三井住友カードを年間180万円以上使う人は、プラチナプリファードを選んだほうがよいでしょう。

うちは年間100万円使うのも難しいからゴールドということになりました。

うちの消費支出はもっと多いよね?

うちの支出で一番大きな学校関係の費用は、クレジットカードが使えないからね。

毎年、180万円以上使わなれけばいけないっていうプレッシャーを感じ続けるよりは、ゴールドの年会費永年無料のほうがストレスは少ないと思うよ。

節約を継続するコツは、とにかくストレスを減らすことです。

わたしは、締切が近づくとプレッシャーを感じるタイプです。いつまでに幾ら使わないといけないという状況を毎年継続するのは、とてつもないストレスになることが分かりきっています。

ということで、Oliveフレキシブルペイゴールドの初年度年会費無料を利用して、一年だけ100万円利用にチャレンジすることにしました。

いわゆる「100万円修行」ですね。

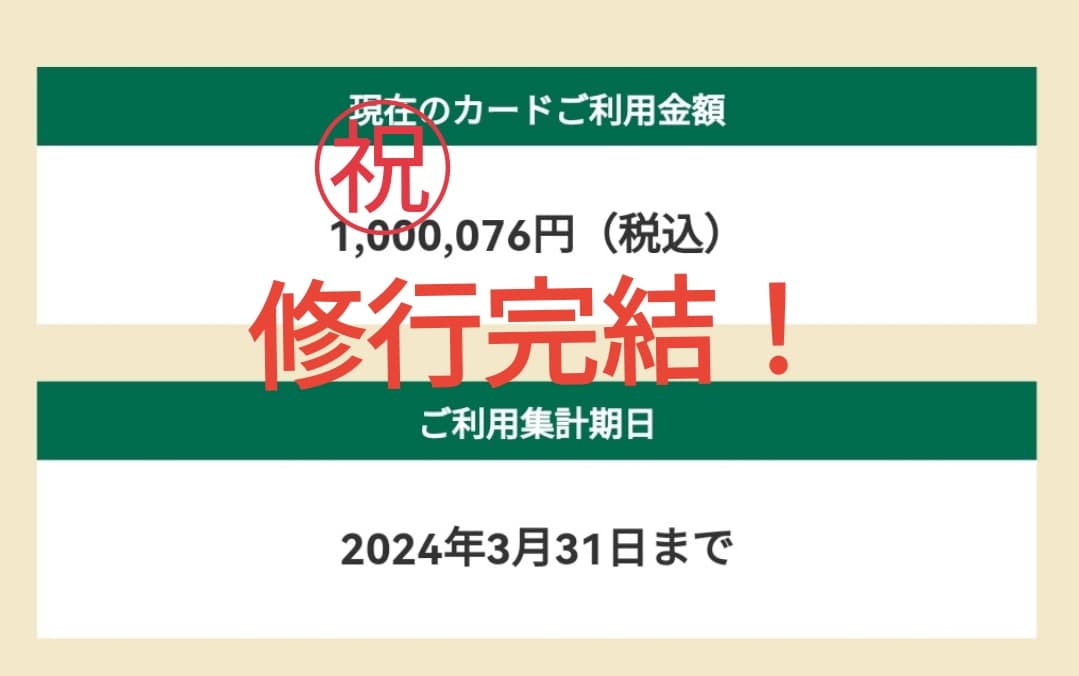

三井住友カードは、100万円修行の達成状況を毎月メールでお知らせしてくれます。

そして先日、とうとう来ました。

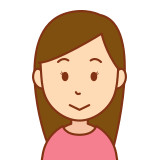

ご覧ください。記念すべき修行完了の瞬間です。

おめでとう。

頑張ったね。

しかも、めちゃくちゃピッタリの利用金額だね。

今回は、例年にない支出があり運も味方しました。

モチベーションも上がりますね。

それはよかった。

早く仕事を辞めれるといいね。

うん。

引き続き、

経済的自由を目指して

頑張るぞ!!

おー!

コメント