ど〜も!経済的自由を目指す底辺の社畜です。

経済的な自由を手し、早期退職することを目指して日々、節約と投資に取り組んでいます。

実行できてはいませんが、収入を増やす方法も考えています。

今回は、FIRE達成の条件である『支出の最適化=節約』ができる人とできない人の残酷な差についてお話したいと思います。

FIREの定義を思い出してみましょう

結論から言います。

『支出の最適化=節約』を継続できる人は、

『貯金が趣味』

という人です。

異論がある人もいるかもしれませんね。

では、ここでFIREの定義を思い出してみましょう。

経済的自由とは、「資産が産み出す収入で、生活に必要な全ての支出をまかなうこと」です。

そして、「経済的自由を達成することで、できる限り早く労働から開放されること」がFIREの定義です。

つまり、とんでもない資産家を除いて、支出が大きな家庭がFIREすることは困難だということになります。

FIREできない人の残酷な現実

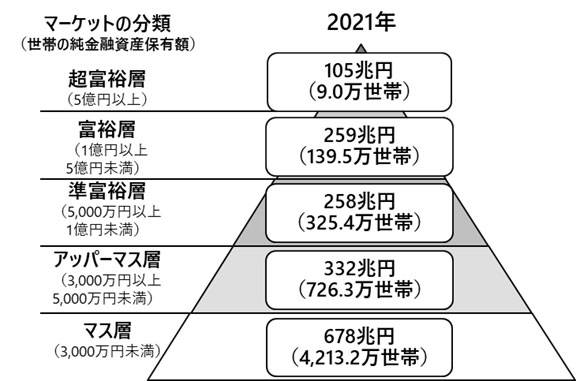

話が少し飛んでしまいますが、先日、野村総合研究所から、2021年の「純金融資産保有額の階層別にみた保有資産規模と世帯数」が公開されていました。

有名なピラミッドなので、すでにご覧になった方も多数いらっしゃることだと思います。

この推計によると、全5,413万世帯に占める、1億円以上の純金融資産を保有する世帯数は148.5万世帯となっています。

割合にすると、約2.7%ということになります。

40世帯に1世帯が、1億円以上の資産を持ってるのね。

年代別で見ると、金融資産1億円超えは、60歳以上の定年退職世代の割合が高いらしいから、59歳以下で1億円超えは、かなりレアケースだと言えます。

こちらも有名な『トリニティスタディ』によると、金融資産を株式75%、債権25%で運用した場合、毎年4%の資産を取り崩しても30年間は資産が枯渇することはなかったということです。枯渇するどころか、逆に増えたというから驚きですね。

もちろん、運用先を間違うと前提が崩れてしまいます。

金融資産の75%は、S&P500米国株式で運用します。

残りの25%は、米国長期高格付け社債で運用します。

幸いにも、現在の日本では、上記を運用先とする投資信託が多数ラインナップされており、運用に困ることはないでしょう。

では、話をもとに戻しましょう。

総務省統計局によると、2021年の日本の二人以上世代の消費支出は、世帯主の平均年齢が60.1歳で、約279万円となっていました。

昨今の物価上昇を鑑みると、300万円以上は欲しいところですね。

逆算すると、約20%の税引き後に300万円の手取りを残すためには、300万円÷80%=375万円の運用益が必要です。

4%の運用益で375万円の収入を得るのに必要な金融資産は、375万円÷4%=9,375万円です。

おおよそ1億円の金融資産があれば、現在の税制であれば経済的自由を達成した、と言えそうですね。

やっぱり、一億円必要なんだね。

支出の最適化が出来れば、年間300万円も支出しないから、一億円も要らない場合もある。

ただ、金融所得課税が改悪される可能性はあるから、一億円でも安心はできないよ。

ここで思い出してください。

59歳までに、一億円の金融資産を築ける人は、かなり稀だということを。

一億円は、普通に節約をしていれば形成できる資産ではありません。

一般の人からは、『変態』と思われる程の節約を、一億円の金融資産を形成するまで『継続』する必要があるのです。

そう、最初に結論で述べたとおり、『貯金が趣味』、ひいては、

『趣味は節約』

と言える水準に達した人だけがたどり着ける領域なのです。

日に30時間の節約という矛盾のみを条件に存在する金融資産。

それが1億円!

一日に30時間節約?

どういうこと?

とても残酷な話ですが、あなたにその覚悟がありますか?

FIREできる人の特徴

ちょっと脅かしてしまいましたが、結論については、少なくとも私にとっては真実です。

『貯金が趣味』

『趣味は節約』

わたしが書籍やネット等で調べた限りでは、こういった人だけが経済的自由というゴールにたどり着いています。

もっと具体的に落とし込むと、

「銀行の預金残高が増えるとニヤニヤしてしまう」

という共通の特徴を持っているように見受けられました。

うわっ。変態!

また、こういった人たちは、「他人にどう思われるかは全く気にしない」という人が多い傾向があります。

「空気を読まない」と、言い換えることもできると思います。

実際は、どうなのかは分かりません。他人にどう思われるのかを気にしつつも、それに耐えているのか、本当に全く気にならないのか。

ただ、少なくとも、「他人が気になって無駄なお金を使う」という行動を最終的に取ることはないということです。

そして、何より「節約を楽しんでいる」という特徴は、必ず一致しています。

節約が趣味なんだから、それはそうだよね。

例えば、家の照明の消し忘れを罰金制にして、節電をゲーム感覚で楽しんでいる家庭がありました。消し忘れを注意するだけだと人間関係がギスギスしていたそうですが、罰金制の導入により気持ちの切り替えができ、家庭も円満になったとのことです。

他には、職場や駅などで用を足し、家でのトイレの使用を極力減らす、という人もいました。前月より水道代が安くなると嬉しいとのことでした。これは、…うちもやってます。

中には、「マイナス貯金」というユニークな節約法を考えた人もいました。これは、毎日300円以上節約して、300円を貯金箱に入れるという節約法らしいです。例えば、缶ビールを我慢したら200円の節約、職場に水筒を持参したら100円の節約。このように、毎日300円以上節約して、浮いたお金のうち300円を毎日貯金箱に入れることで、1年間で10万円の貯金に成功したと言うことでした。

どれも、ブログやSNSなどで明るく発信されていました。楽しんでやっているということですね。

楽しんでいるから続けられるんですね。

FIREとは支出の最適化

結局、収入が低い底辺の人間が、経済的自由を達成するためには、

『貯金が趣味』

『趣味は節約』

この域に達する他ありません。

支出を最適化し、それを継続すること。これが全てです。

『支出の最適化』は、金融資産を形成する段階において、重要なファクターであるのはもちろんです。

それだけでなく、FIREに必要な金融資産の水準を下げることにも貢献します。

金融資産1億円は、年間の支出を300万円と見積もったときに必要な資産です。

仮に、支出を200万円にまで抑えることができたとしたら、

金融所得課税20%の税引き後に200万円の収入があればいいわけですから、課税前は200万円÷80%=250万円ということになります。

4%の運用益で250万円の収入を得るのに必要な金融資産は、250万円÷4%=6,250万円です。

かなり辛く見積もっても、7,000万円あれば、FIRE可能です。

これなら実現できそうだね。

中には、32歳のときに金融資産1,000万円で早期退職しちゃった人もいるみたいだよ。

その末路は知らないけど。

有名な三菱サラリーマンさんは、30歳のときに金融資産7,000万円でFIREされてます。

ブログや書籍による副収入もあったでしょうから、条件は違うでしょうが、一つの目安にはなるのではないでしょうか。

繰り返しますが、FIREとは、『支出の最適化』です。

経済的に自由になりたいのであれば、増えていく預金残高を見ながらニヤニヤし、「貯金が趣味」「趣味は節約」と言える覚悟が必要です。

わたしはやります!

経済的自由を目指して

頑張るぞ!!

おー!!

コメント