ど〜も!節約と投資で経済的自由を目指す底辺の社畜です。

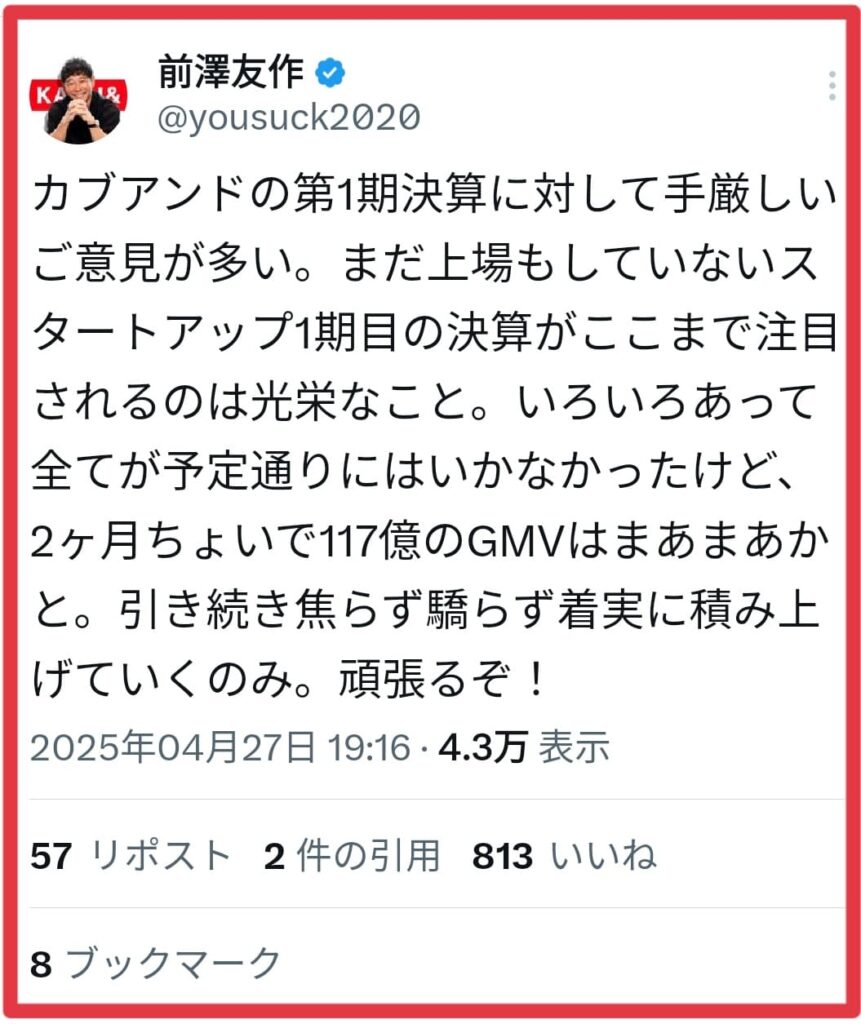

2025.4.25前澤さんのカブアンド社が第一期決算を発表しましたね。

さっそく、読み解いていきたいと思います。

YouTubeの動画で前澤さん自身が解説していましたが、株主になるなら知っておきたい情報を、あえてなのか隠して解説していましたので、その辺を底辺の社畜が補足しながら解説します。

まず最初に、第一期決算は2024.2.9〜2025.1.31の期間である事が説明されました。

この約1年のうち、実際に売り上げが発生したのは、カブアンド各種サービスがリリースされた2024.11.20からであり、その期間はわずか2ヶ月と10日間程度です。

しかも、前澤さんが言うには「申し込みが殺到したため」一時的にサービスの受け付けの停止を余儀なくされたとのこと。その期間20日間。

実質、サービスの受け付けが行われた営業期間の実質は50日間であると強調されていました。

今回の決算は、1年間ではなく、

実質50日間

の決算ということです。

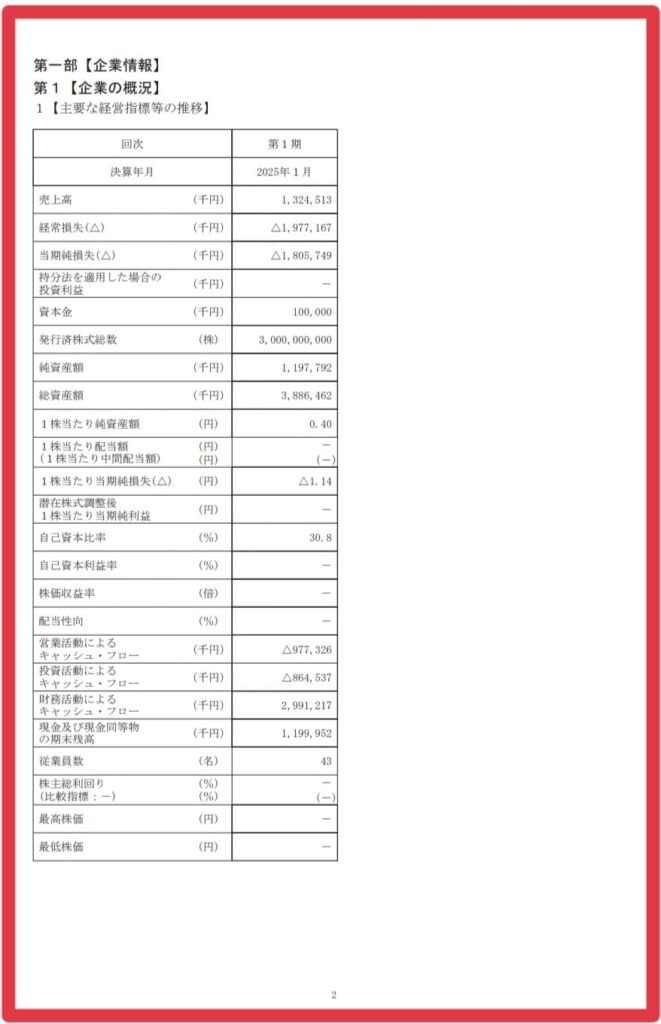

続いて決算概要です。

売上高は、13億2,400万円

営業損失は、21億6,500万円

当期純損失は、18億500万円

と厳しい数字が並んでしまいました。ただし、売り上げは50日間分のものであるのに対し、販管費(販売費及び一般管理費)等の経費は1年分である事を考えれば、赤字になるのは当然です。

赤字だけを見ると悲惨ですが、そもそもベンチャー企業ですし、初年度なので実質的な売上発生期間がそもそも少ない。そういった点を加味すると、

赤字だからダメ、なんてことはありません。

体力のある企業は、創業してしばらくは利益度外視で顧客の囲い込みに走ります。

PayPayもメルカリもそうでしたよね?

セグメント別に見てみましょう。

延べ利用者数は67万9,000人となりました。

ただし、あくまで延べ人数です。KABU&プラスは、もらえる株引換券の還元率が2倍になるサブスクで、この利用者がなんと28万2,000人。KABU&プラスの利用者は間違いなく他のサービスも利用しているので、正味の利用者は40万人を下回っているはずです。

ただ、KABU&プラスはモロに利益に寄与しますから、サブスク会員が多いのはカブアンドにとって心強い事です。

また、正味の利用者が2025年1月末時点で40万人しかいないことは、Xのフォロワーが1000万人近くいる前澤さんからすると

まだまだ伸びしろがある

と捉えることもできます。

売上については、年末12月の駆け込みで、ふるさと納税が大きく寄与したと説明されていました。

売り上げは50日間分と解説しましたが、ふるさと納税は12月に集中する傾向にあり、第二期の決算で大きく伸びることはないでしょう。

ふるさと納税については、

2025年10月以降のポイント還元廃止が影響するのかしないのかについても解説してほしかったです。

ふるさと納税がさらに伸びると思わせるような解説は、ミスリードで不誠実だと感じました。

次に、サービスごとの売り上げの計上方法よ説明がありましたが、ここは特に解説する必要も無かったと思います。

ふるさと納税は、利用額の4.3%が業者に流れる仕組みになっているんですね。

どこの業者もポイントを還元してでも納税者を囲い込みたくなる気持ちが分かりました。

2025年10月からポイント還元がなくなりますが、事業者は手数料率を下げるのでしょうか?それとも利益率が上がるだけでしょうか?

総務省は手数料を下げさせて寄附金がより自治体に届くようにしたいのでしょうが…どうなるのでしょうね。わたしは、2025年のふるさと納税は9月までに終えるつもりです。ポイント還元がなくなったら、直接自治体に申し込むようにすると思います。

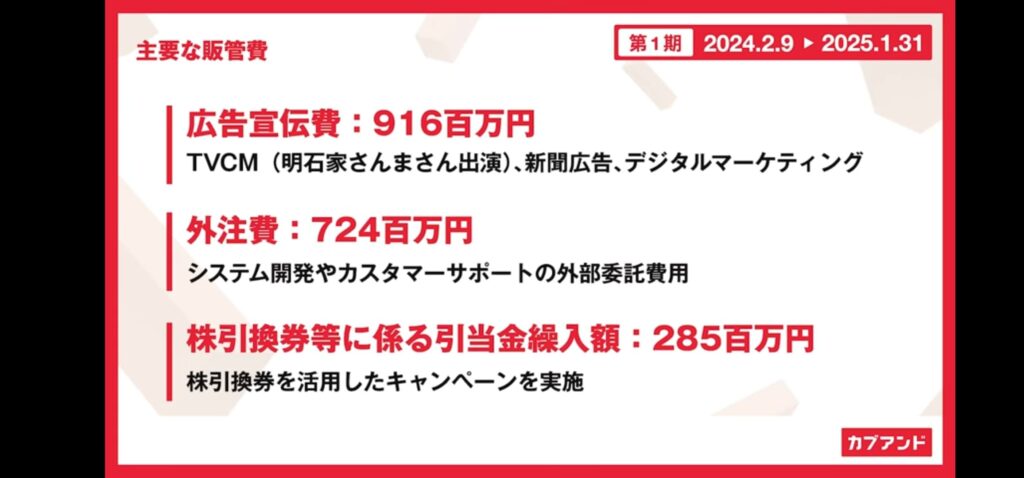

次は、主要な販管費についてです。

赤字の要因となった販管費。広告宣伝費が嵩んだようですね。明石家さんまさんを起用したテレビCMなどが主な要因とのことです。ギャラ、高そうですもんね。

ただ、これに関しては、想定どおりと説明されていました。わたしも同意見です。先述のとおり、体力のある企業は、創業してしばらくは利益度外視で顧客の囲い込みに走るのは戦略としては有効だからです。

想定内のシステム開発費用はさておき、外注費は、当初想定よりカスタマーセンターを強化したことが大きく利益を圧迫したようです。しかし、これに関しても第二期以降は対売上比で縮小するはずです。規模のメリットが出てくる項目だからです。

問題なのは、「株引換券等に係る引当金繰入額」です。これは、キャンペーンとして株引換券を配った費用とのことでした。カブアンドのサービスを利用していなくても配られた株引換券ですね。

わたしは、前澤さんの養分リストに個人情報を載せたくなかったので、カブアンドには一切登録しませんでしたが、当初はカブアンドのアカウントを作成するだけで株引換券200枚が貰えるキャンペーンなどが行われていました。

今後も、登録者の伸びが鈍化すれば、こういったキャンペーン費用は増えてくると思われます。

例えば、楽天モバイルでも「三木谷キャンペーン」と銘打って2万円?くらいのキャッシュバックが行われましたが、グループの利益を圧迫したのは記憶に新しいのではないでしょうか?

さらにわざと隠したのか分かりませんが、主要な販管費と言いながら大切な部分が抜けていますので、資料を元に後述したいと思います。

次に貸借対照表が示されました。

特に気になる部分はないですね。

赤字ですが、財務状況は健全です。

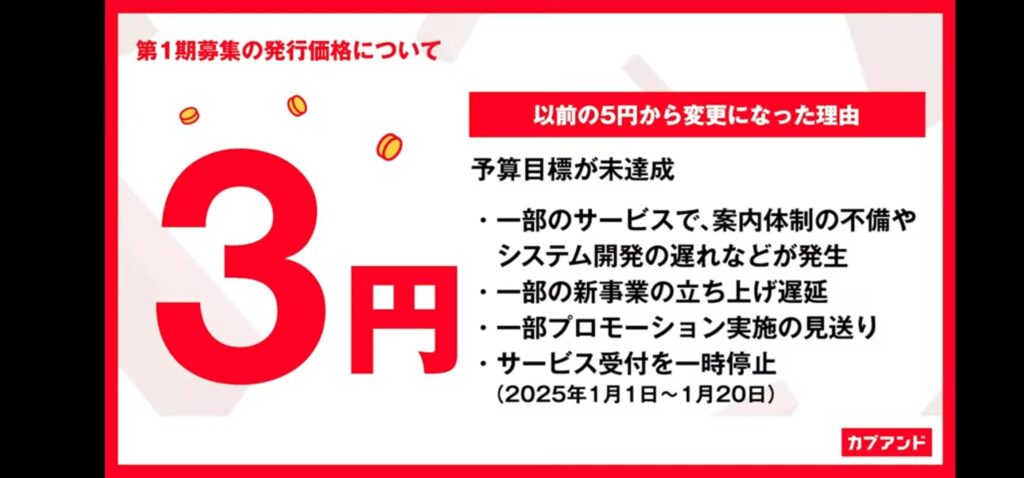

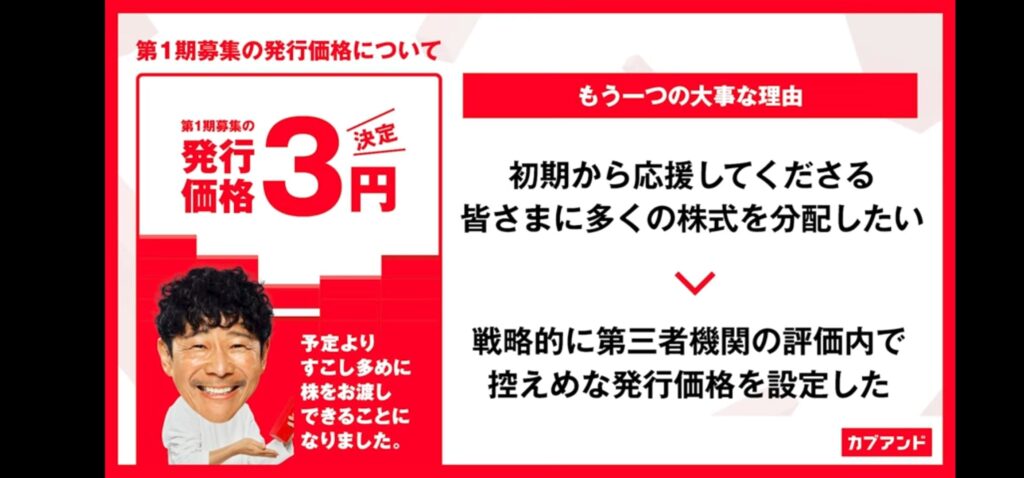

この決算を受けて、最初の株の

発行価格

が決定されました。

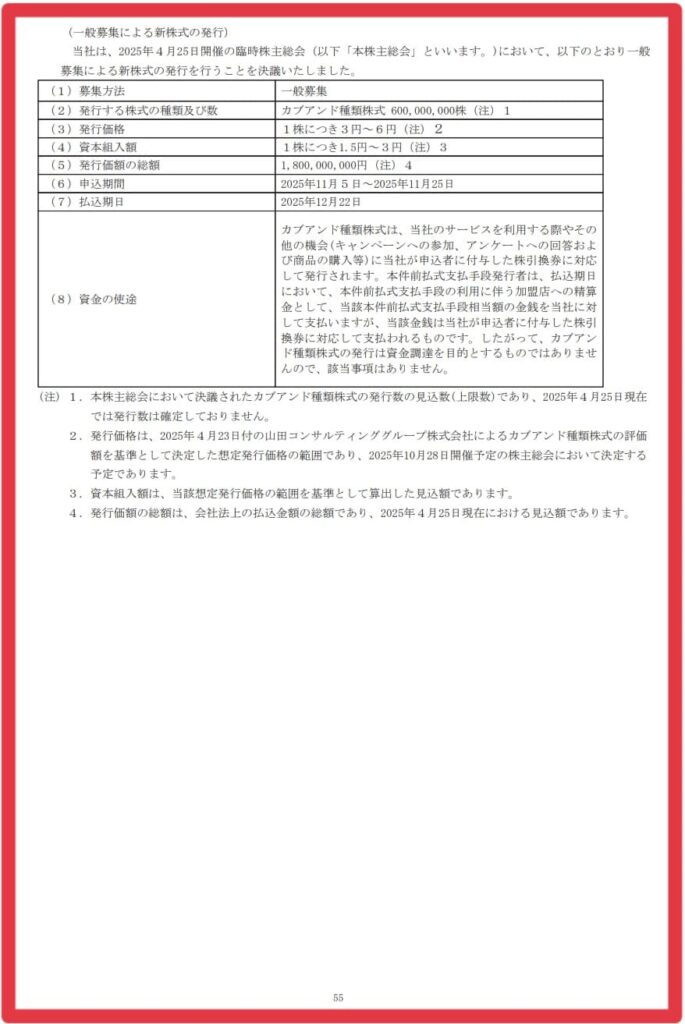

当初、5枚(円)と説明されていた発行価格は、3枚(円)となりました。

理由は、サービス開始の遅れや、一時停止で迷惑をかけて申し訳なかったね、とのことです。

しかし一番の理由は、初期から応援してくれているユーザーに多くの株を分配したい、という思いからとのことでした。う〜ん、赤字だったので説得力が弱いかな。赤字は悪くないんだけど。

どっちが商品でどっちがおまけなのか?よく分からなくなってきました。

また、第三者機関の評価は1株3〜6円の範囲内だから全く問題ないとも言っていました。第三者機関ねぇ〜…。

ぶっちゃけて言うと当初予想の5円から下方修正されたわけですが、ここをどう見るかですよね。単に下方修正と見るか、たくさん交換できたと捉えて来期以降に期待するか、このあたりは判断が分かれるところでしょう。

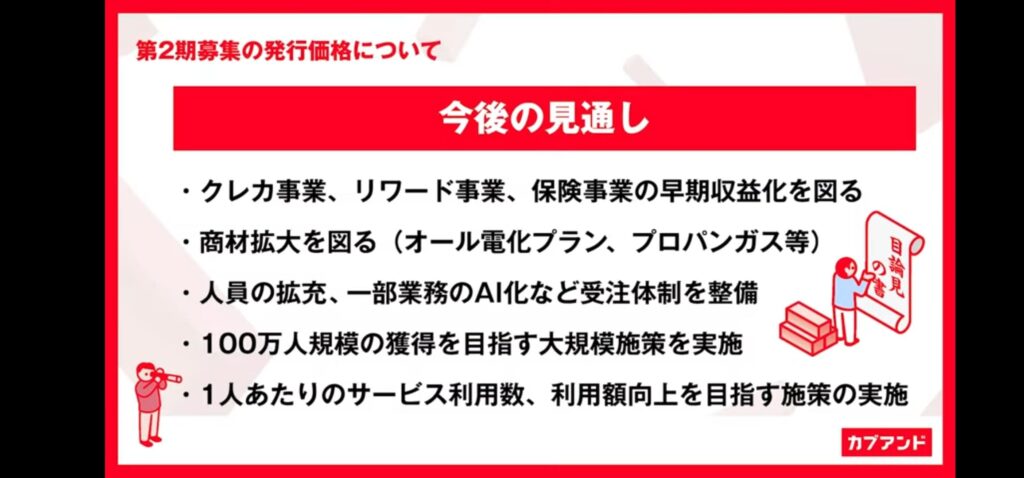

今後の見通しについても説明がありました。

クレジットカードについては既に開始されています。リワード事業とは、他社でいうポイ活のことです。カブアンドでは株活と呼ぶそうです。そして保険事業。

いずれも代理店ビジネスで、イノベーションはないですね。

人員の拡充と、一部業務のAI化など受注体制を整備? AI化が進めば人員は削減できるのではないでしょうか?こちらも資料を用いて後述したいと思います。

100万人規模の獲得を目指す大規模施策の実施?これってまた株引換券のバラマキじゃないですよね?

1人あたりのサービスの利用数、利用額向上を目指す施策の実施?

みんな、逃げて〜(笑)

今後の事業の進展により、第二期募集の発行価格は、3〜6円のレンジ内ではありますが、5円になるかもしれません、5円になるように頑張ると言っていました。

いや、前澤さんのさじ加減でどうにでもなるでしょ?最大株主なんだから。

5円というと、実に66%もの高騰ということになります。

ちなみに、第二期は2025.12.22に発行される予定です。わずか半年で66%の高騰!未公開株は夢がありますね。

そして、3枚で株引き換えできるのは2025.5.23まで。実際に利用者が株を手にするのは2025.6.20になります。「5/2から5/23の間に必ず株引換券をお持ちの方は、株に引き換えする手続きをお願いしたいと存じます」と締めくくってました。

ここからは、動画では説明されなかった「有価証券報告書」を読み解いていこうと思います。

動画しか見ていない人は、為になる内容が多数ありますのでぜひ最後までご覧ください。

まずは、一株当たりの純資産額ですが0.4円です。一株3円なのでPBRは7.5倍ですね。かなり高い数字です。まあ、ベンチャー企業なので気にする必要はありません。資産を効率的に投資していると言えるからです。

一株当たりの純損失は1.14円です。ここも第二期は巻き返してくるでしょうから、あまり気にする必要はありません。

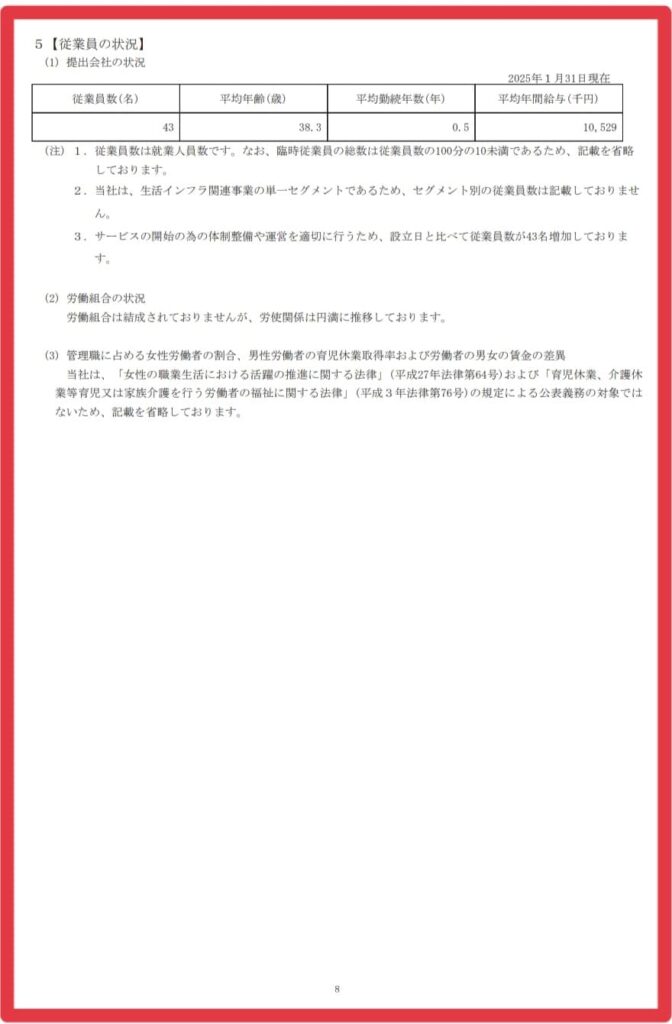

気になったのは、販売費及び一般管理費で計上される給与です。従業員は43名で平均38.3歳。平均給与は1,052万9,000円です。

役員報酬の項目を見つけきれなかったので正確ではありませんが、前澤さんを含めた取締役は無報酬なんですかね?

取締役が無報酬として、給与・報酬の総額は4億5,000万円になります。売上高人件費率は、一般的に13%程度が平均値ですから、売上が35億円くらいないと平均より人件費が高いということになります。さらに人件費には社会保険料などの法定福利費が含まれます。法定福利費は15%程度ですから、これを含めた人件費は一人あたり1,210万円ほどになります。売上は40億円は欲しいところですね。

給与だけで毎年4億5,000万円。高いなぁ〜。前澤さん、株主よりも身内に甘々なんですね。

さらに今後も人員を拡充すると説明されていましたね。AI活用とはいったい何なのでしょうか?

まあ、第二期の売上は確実に第一期を超えてくるでしょうからここは長い目で見てあげましょう。様子見ですね。

個人的に一番気になっていたことがここに書かれています。

利用者に配る株はどこから持ってくるのか?

結論は、

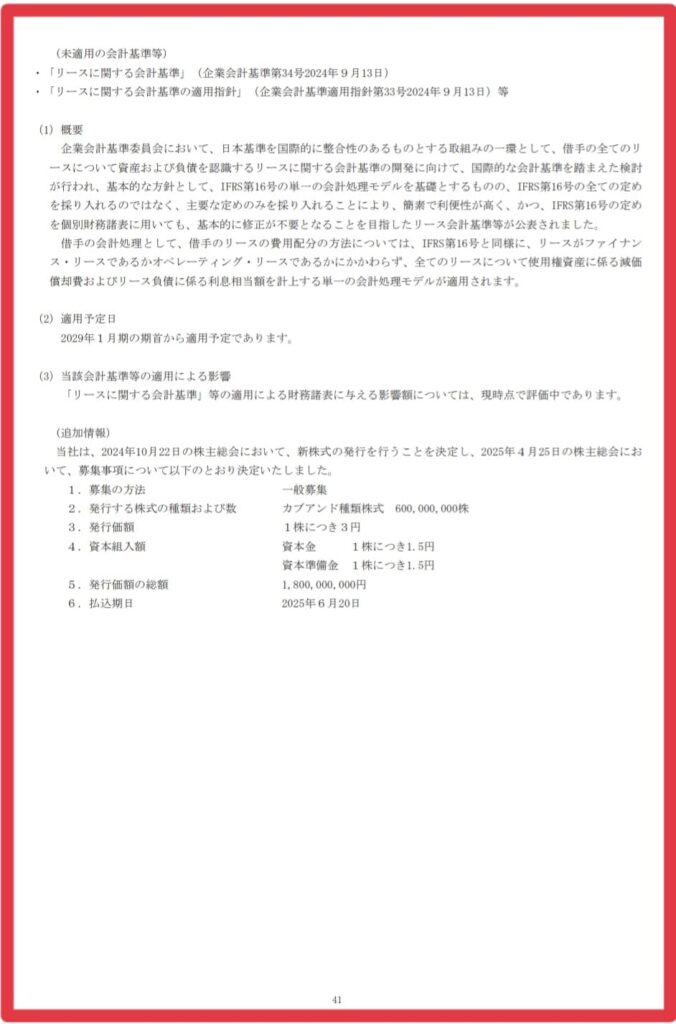

新株が発行されます。

前澤さんが既に30億株を所有していますが、第一期の株引換券の交換では6億株が新たに発行されます。

これが何を意味するのか?

Xで散々叩かれていた

株式の希薄化です。

例えば、カブアンドが毎年10億円の利益を出した場合、第一期の株式数は30億ですから

10億円 ÷ 30億株 = 0.333…円

一株当たり利益は0.333円です。

第二期は36億株になるので

10億円 ÷ 36億株 = 0.277…円

一株当たりの利益は0.278円となります。

この一株当たりの利益の◯%が配当性向として決定され、配当金が支払われます。

株数が増えれば、受け取れる配当金はどんどん少なくなります。こちらがインカムゲインですね。

キャピタルゲインも同様です。株価はPERに連動し、PERは一株当たり利益で決まるからです。

株式数が増えても、それを上回って利益が増えたら?

株式数は毎年積み上がっていきます。減ることはありません。(厳密には前澤さんが持株を消却すれば減ります)一方、利益は毎年リセットされます。利益剰余金は配当や事業投資に充てられるから当然ですね。

つまり、この利用額に応じて株を配るというビジネスモデルは、

ほぼ確実に株価も配当金も下落するシステム

になっています。

参考までに第二期の予定を貼っておきます。

これで2025.12.22にカブアンド社の株式数は42億になりますね。

引き続き3年以内の上場を目指しているようですが皆さんはどう思いますか?

株価は需給で決定します。

カブアンド社、上場したとて買いたい人がどのくらいいるのかな?

利用者に幸あれ。

コメント